При регистрации предприниматель (ИП) должен в течение 30 дней подать заявление, указав в нем какую систему налогообложения он будет использовать. Если предприниматель не указал вид налогообложения, то по умолчанию обязан платить налоги и обязательные платежи по общей системе налогообложения (ОСНО). Рассмотрим какая система налогообложения выгодна для ИП и какие налоги ИП должен уплачивать.

Оглавление

Налогообложение для ИП

Согласно законодательству есть четыре вида систем налогообложения:

- Общая система налогообложения (ОСНО). При ОСНО нет ограничений по общей сумме выручки, нет ограничений по видам деятельности и достаточно сложные отчеты. Налоговая инспекция контролирует налог на добавленную стоимость равный 18% и налог на прибыль который равен 20%. Для предпринимателя, работающего на ОСНО, очень важно, чтобы поставщики также работали с НДС, потому что по факту со всего оборота необходимо платить 18%.

- Упрощенная система налогообложения (УСН). УСН является оптимальным для предпринимателей, например, оказывающие какие-то услуги физическим и (или) юридическим лицам, которым не нужен входящий НДС. Декларацию нужно подавать только один раз в год.

- Единый налог на вмененный доход (ЕНВД). ЕНВД – это фиксированный налог, который не зависит от выручки предпринимателя, так как сумма налога утверждена статьей 346.29 НК РФ. Перечень видов деятельности на ЕНВД для предпринимателей перечислен в пункте 2 статьи 346.26 НК РФ. Регионы имеют право снизить налоговую ставку с 15% до 7,5 %.

- Патентная система налогообложения (ПСМ). Предприниматель приобретает Патент на определенный срок от одного месяца до двенадцати месяцев и не обязан сдавать отчетность. ПСН имеют право применять только предприниматели.

Получите понятные самоучители по 1С бесплатно:

Налоги ИП на ОСНО

Предприниматели на общей системе налогообложения должен уплатить в бюджет следующие налоги:

- налог на доходы физических лиц (НДФЛ) с сумм доходов, выплачиваемых наемным работникам;

- налог на добавленную стоимость (НДС) на реализованные товары (услуги);

- транспортный налог при наличии у предпринимателя транспорта;

- налог на имущество, если предприниматель использует имущество, имеющее кадастровую оценку, не в коммерческой деятельности;

- водный налог, если предприниматель для получения своего дохода использует водные ресурсы.

Налог на доходы физических лиц (НДФЛ) объединяет в себе два налога — это налог на прибыль и налог на доходы физических лиц. Для ИП применяется налоговая ставка равная 13%. Для расчета суммы налога используется формула:

- Сумма налога = (общая сумма выручки за год – общая сумма подтвержденных затрат) * 13%

или

- Сумма налога = (общая сумма выручки за год – общая сумма не подтвержденных затрат) * 20%

Например, общая сумма выручки за год предпринимателя составляет 1 500 000 руб., общая сумма подтвержденных затрат равна 700 000 руб..

Сумма налога = (1 500 000 — 700 000) * 13% = 104 000 руб.

Немного изменим условие примера: общая сумма выручки за год предпринимателя составляет 1 500 000 руб., общая сумма не подтвержденных затрат равна 700 000 руб.

Сумма налога = (1 500 000 — 700 000) * 20% = 160 000 руб.

Законодательство РФ не позволяет применять оба вычета. Поэтому предприниматель, предварительно рассмотрев оба варианта, должен сам определить, какой вычет более выгодный для него – 13% или 20%.

Налоги ИП на УСН

Для предпринимателей на «упрощенке» (УСН) законодательством предусмотрено два вида объекта налогообложения:

- «Доходы», налоговая ставка применяется 6%;

- «Доходы минус Расходы», налоговая ставка применяется 15%.

Региональные законодатели имеют право снизить налоговую ставку 6% до 1% для объекта «Доходы», а для объекта «Доходы минус Расходы» с 15% до 5%.

Сумму налога для ИП, использующих объект налогообложения «Доходы», можно рассчитать по следующей формуле:

- Сумма налога = общая сумма дохода за год * 6%,

а для расчета суммы налога при использовании объекта налогообложения «Доходы минус Расходы», следующую формулу:

- Сумма налога = (общая сумма доходов — общая сумма подтвержденных расходов) * 15%

Обязательные платежи ИП в 2018 году

Выплата страховых взносов «за себя»

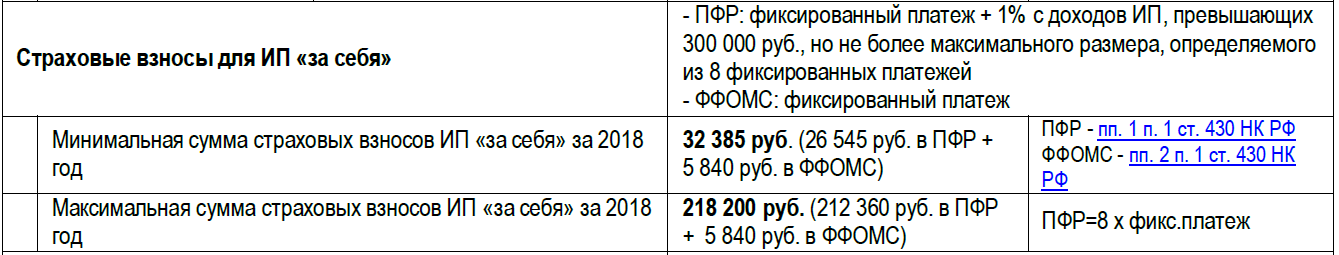

С 2018 года суммы обязательных страховых взносов ИП «за себя» не зависят от МРОТ, а предусмотрены в статье 430 Налогового Кодекса РФ.

То есть страховые взносы ИП за себя на 2018 год:

- взнос пенсионного страхования в ПФР «за себя» равен 26 545 руб;

- взнос медицинского страхования в ФФОМС «за себя» равен 5 840 руб.

Общая сумма взноса составляет 32 385 руб.

Если сумма дохода в отчетном году у предпринимателя будет больше 300 000 руб., то он обязан дополнительно уплатить страховые взносы в ПФР по 1% ставке с суммы превышения.

Выплата страховых взносов по наемным работникам

Предприниматель, имеющий наемных работников, является налоговым агентом по налогу на доходы физических лиц (НДФЛ).

Предприниматель, должен:

- на начисленную заработную плату рассчитать и удержать налог по ставке 13%;

- перечислить исчисленный налог в бюджет;

- рассчитать страховые взносы: ПФР — 22%, ФСС — 2,9%, ФФОМС — 5,1%, ФСС НС – в пределах от 0,2 до 8,5%;

- перечислить исчисленные страховые взносы в Социальный, Пенсионный и Медицинский фонды.

Срок уплаты страховых взносов и КБК

Суммы страховых взносов предприниматель может платить поквартально, но необходимо выплатить всю сумму до 31 декабря текущего года.

КБК по взносам предпринимателя «за себя»:

- в ПФР – 18210202140061110160;

- в ФФОМС – 18210202103081013160;

- для 1% от суммы, превышающий 300 тыс. – 18210202140061110160.